経営力向上計画の制度内容と節税効果の全体像~中小企業等経営強化法に基づく税制優遇を徹底解説 ~

- はじめに

- 1.経営力向上計画とは何か

- 2.制度創設の背景

- 3.「認定制度」であることの意味

- 4.対象となる事業者

- 5.計画書に記載する主な内容

- 6.活用できる主な支援措置

- 1.法人税は「即時償却」か「税額控除」を選択する

- 2.税額控除10%(7%)の節税額:投資額別の基本早見

- 3.税額控除の典型パターン(控除が満額出る/出ない)

- 4.即時償却の節税額:初年度の資金繰り効果で見る

- 5.即時償却の節税効果:投資額別の代表パターン(目安)

- 6.税額控除と即時償却の使い分け(実務的整理)

- 1.A類型(生産性向上設備)

- 2.B類型(収益力強化設備)

- 3.D類型(経営資源集約化設備)

- 4.E類型(経営規模拡大設備等)

- 1.節税の仕組み

- 2.節税例(1,000万円の設備投資)

- 1.投資額別:税額控除+固定資産税(概算)合算

- 1.壱市コンサルティングの支援料金体系

- 2.費用対効果(税額控除ベースの例)

- 3.専門家支援の本質

- 各種補助金の申請サポート 壱市コンサルティング

はじめに

経営力向上計画は、「補助金のついで」「書けば何か得をする制度」といった表面的な理解では、その本質を捉えることはできません。この制度の本質は、中小企業が行う設備投資や事業再編を、税制面から強力に後押しする仕組みにあります。

私は、補助金・税制・公的支援制度を専門とする経営コンサルタントとして、中小企業診断士・行政書士が在籍するチームを率い、これまで数多くの経営力向上計画を支援してきました。本稿では、その実務経験を踏まえ、経営力向上計画の制度内容と、税制措置によって「いくら」節税になり得るのかを、判断材料として使える水準で整理します。

第1部 経営力向上計画の制度内容

1.経営力向上計画とは何か

経営力向上計画とは、中小企業等が生産性向上や収益力強化を目的とした中期的な経営計画を策定し、国(主務大臣)が認定する制度です。認定を受けることで、税制・金融・法的支援が連動して活用できる点に特徴があります。

2.制度創設の背景

日本の中小企業は、人手不足、設備の老朽化、生産性の伸び悩みといった構造的課題を抱えています。国は、補助金等の資金支援に加えて、企業自らが経営計画を持ち、継続的に改善していく仕組みを重視するようになりました。その流れの中で、計画策定と実行を促し、税制・金融等の支援を組み合わせる制度として整備されたのが経営力向上計画です。

3.「認定制度」であることの意味

経営力向上計画は単なる届出ではありません。計画内容、数値目標、生産性向上の根拠等を前提として行政が審査し、一定基準を満たす場合に認定されます。この「認定」があるからこそ、税制優遇などの支援措置が制度上担保されます。

4.対象となる事業者

対象となるのは中小企業者、小規模事業者、一定要件を満たす個人事業主等です。法人・個人の別を問わず利用できますが、税制措置の中には法人のみを対象とするものがあります。

5.計画書に記載する主な内容

計画書には、概ね次の内容を記載します。

- 事業内容と経営環境

- 経営上の課題

- 経営力向上の目標

- 生産性向上の取組内容

- 設備投資や人材育成の内容

- 数値計画(付加価値額・労働生産性等)

重要なのは、文章のうまさよりも、制度要件と矛盾なく整理されていることです。

6.活用できる主な支援措置

経営力向上計画の認定により、主に次の支援措置が対象になります。

- 設備投資に係る税制措置(中小企業経営強化税制)

- 固定資産税の軽減(一定の設備)

- 金融支援(信用保証・融資等)

- 事業承継等に関連する税制特例(不動産取得税特例、準備金等)

実務上、利用頻度と節税効果が大きいのは「設備投資に係る税制措置」と「固定資産税の軽減」です。

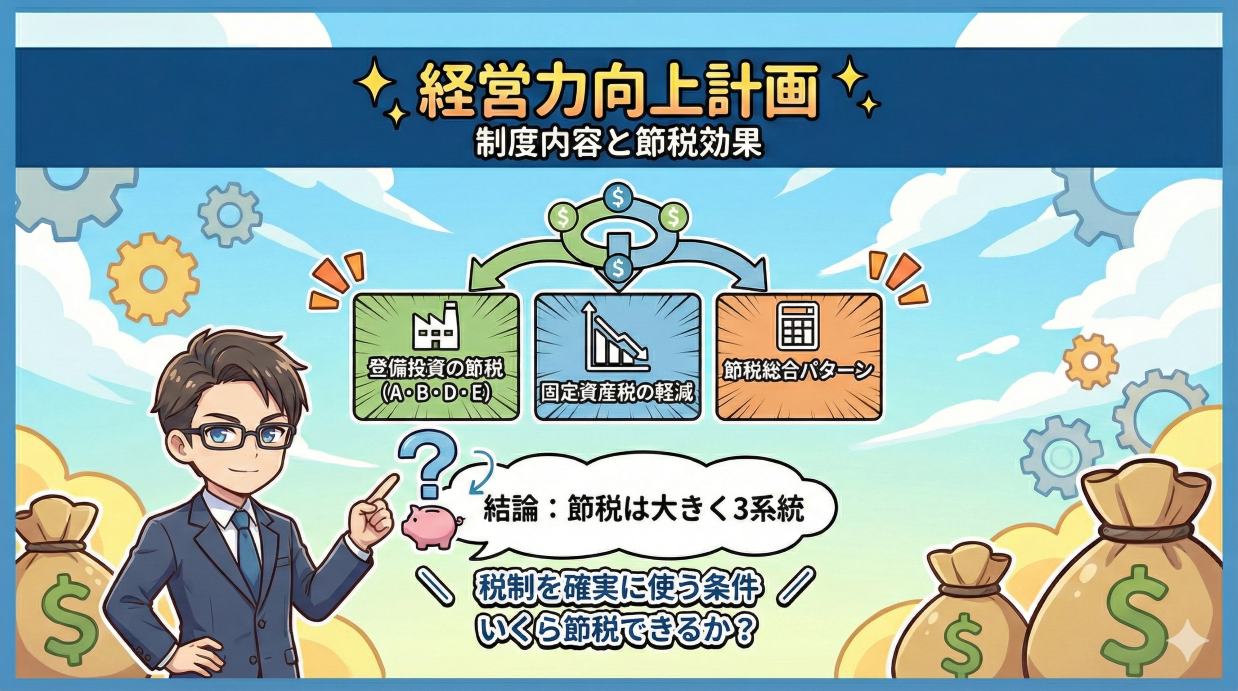

第2部 節税効果の全体像(結論:節税は大きく3系統)

経営力向上計画に関連する節税効果は、次の3系統に整理できます。

- 設備投資に係る法人税(所得税)の節税

- 固定資産税の軽減(地方税)

- 事業承継・M&Aに係る税制特例(不動産取得税、準備金等)

本稿では、最も利用が多い「1」と「2」を中心に、金額パターンまで整理します。

第3部 設備投資の節税(法人税・所得税)

1.法人税は「即時償却」か「税額控除」を選択する

設備投資の税制措置は、法人税(個人事業主は所得税)について、次のいずれかを選択します。

- 即時償却

- 取得価額の10%(資本金3,000万円超の法人は7%)の税額控除

この2つは「節税額の決まり方」が異なります。税額控除は税金を直接減らし、即時償却は課税所得を減らすことで税負担を軽くします。

2.税額控除10%(7%)の節税額:投資額別の基本早見

税額控除は、取得価額の一定割合が法人税から直接差し引かれる仕組みです。したがって節税額は原則として次のとおりです。

| 投資額(取得価額) | 10%控除の節税額 | 7%控除の節税額 |

|---|---|---|

| 300万円 | 30万円 | 21万円 |

| 500万円 | 50万円 | 35万円 |

| 800万円 | 80万円 | 56万円 |

| 1,000万円 | 100万円 | 70万円 |

| 1,500万円 | 150万円 | 105万円 |

| 2,000万円 | 200万円 | 140万円 |

| 3,000万円 | 300万円 | 210万円 |

| 5,000万円 | 500万円 | 350万円 |

税額控除は「節税額が読みやすい」点が強みですが、実務上は法人税額の大きさによって、その年に控除しきれない場合があります。

3.税額控除の典型パターン(控除が満額出る/出ない)

税額控除が満額出るかどうかは、概ね「その年の法人税がどれくらい出ているか」で決まります。

- 法人税が十分に出ている年:投資額×10%(または7%)を当年で控除しやすい

- 法人税が小さい年:当年控除額が小さくなり、残りは翌期以降の扱いになることがある

利益水準のブレが大きい企業は、税額控除を選択しても当年メリットが出にくい年があるため、即時償却との比較が重要になります。

4.即時償却の節税額:初年度の資金繰り効果で見る

即時償却は、設備取得価額をその年に全額経費化します。節税額は「定率」ではなく、次の考え方が実務上の目安になります。

初年度の税負担軽減(概算)

=(取得価額 − 通常の初年度償却費)× 実効税率(目安30%前後)

ここで重要なのは、即時償却は初年度の税支出を軽くしやすい一方、将来年度の償却費が減るため、長期では税負担が均される性格がある点です。したがって、即時償却は「初年度の資金繰り改善」を重視する局面で強くなります。

5.即時償却の節税効果:投資額別の代表パターン(目安)

以下は、実効税率30%前後を仮置きし、耐用年数を「説明用の目安」で置いた場合の概算例です。

投資額500万円(耐用年数10年級の設備を想定)

- 通常の初年度償却(目安):50万円

- 即時償却の追加損金:450万円

- 初年度税負担軽減(概算):450万円×30%=135万円

投資額1,000万円(耐用年数10年級を想定)

- 通常の初年度償却(目安):100万円

- 追加損金:900万円

- 初年度税負担軽減(概算):900万円×30%=270万円

投資額2,000万円(耐用年数10年級を想定)

- 通常の初年度償却(目安):200万円

- 追加損金:1,800万円

- 初年度税負担軽減(概算):1,800万円×30%=540万円

即時償却は、このように初年度のインパクトが大きくなりやすい一方、税額控除のように「投資額の一定割合が確定で引ける」制度ではありません。会社の利益水準・実効税率・耐用年数等によって変動します。

6.税額控除と即時償却の使い分け(実務的整理)

結論として、次の整理が実務に適します。

税額控除が向くケース

- 利益が安定して出ている

- 節税額を確定額で把握したい

- 利益を落とし過ぎたくない(見た目の利益を一定残したい)

即時償却が向くケース

- 初年度の資金繰り改善を最優先したい

- 投資や借入が続き、手元資金を厚くしたい

- 利益のブレが大きい(年度で黒字・赤字が動く)

第4部 類型(A・B・D・E)と「税制を確実に使う」条件

設備投資の税制措置は、投資の性格や企業の状況に応じて、A類型・B類型・D類型・E類型に区分されます。類型ごとに、要件・必要書類・確認者が異なり、ここを誤ると税制が使えないことがあります。

1.A類型(生産性向上設備)

A類型は、既存設備よりも生産性が向上する設備への更新投資を対象とする類型です。利用件数が多く、設備更新中心の企業に最も適合しやすい類型です。

対象設備(代表)

- 機械装置

- 工具(測定工具・検査工具)

- 器具備品

- 建物附属設備

- ソフトウェア

最低投資額の目安(代表)

- 機械装置:160万円以上

- 工具:30万円以上

- 器具備品:30万円以上

- 建物附属設備:60万円以上

- ソフトウェア:70万円以上

実務上の要点

A類型は、工業会等による「生産性向上の証明書」の取得が要となります。証明が取得できない設備の場合、A類型では制度適用が難しくなるため、事前に確認が必要です。

2.B類型(収益力強化設備)

B類型は、設備単体の性能よりも、投資全体として収益力が向上するかを評価する類型です。投資利益率7%以上が見込まれる投資計画が求められます。

実務上の要点

B類型は、税理士または公認会計士による事前確認と、経済産業局による確認のプロセスが必要になります。工業会証明が取れない設備(IT投資等)や、複数設備をまとめた投資に適合しやすい傾向があります。

3.D類型(経営資源集約化設備)

D類型は、事業承継・M&A等を通じた経営資源の集約を伴う投資を対象とする類型です。単なる設備更新ではなく、企業再編を伴う投資が前提になります。

実務上の要点

事業承継や譲受等の事実関係と、投資時期の整合性が重要になります。計画設計段階で全体設計を誤ると税制不適用となるリスクが高まります。

4.E類型(経営規模拡大設備等)

E類型は、売上高100億円超を目指す成長企業を対象とした類型です。通常の設備に係る即時償却・税額控除に加え、建物・建物附属設備に係る特別償却・税額控除の特例が設けられています。

実務上の要点

対象企業像や計画要件が重く、ロードマップ等の整合性が求められます。建物投資を含む大型成長投資で検討される類型です。

第5部 固定資産税の軽減による節税効果

固定資産税の軽減は、設備投資を行う企業にとって「確実に現金支出が減る」タイプの節税です。

1.節税の仕組み

一定の設備について、原則3年間、課税標準が1/2(自治体により1/3)になります。固定資産税率は一般的に1.4%です。

2.節税例(1,000万円の設備投資)

- 通常:1,000万円×1.4%=14万円/年

- 軽減後(1/2):7万円/年

3年間合計:21万円の節税になります。

第6部 「いくら節税できるか」総合パターン(設備投資額別)

ここでは、最も多い「税額控除」をベースに、投資額別の節税インパクトを整理します。固定資産税軽減(概算)は、設備1,000万円で3年21万円の例から按分し、概算イメージとして示します(設備の評価額の推移等で実際は変動します)。

1.投資額別:税額控除+固定資産税(概算)合算

投資500万円(10%控除)

- 法人税(税額控除):50万円

- 固定資産税(概算):約10.5万円(21万円×0.5)

- 合計(概算):約60.5万円

投資800万円(10%控除)

- 法人税:80万円

- 固定資産税(概算):約16.8万円

- 合計(概算):約96.8万円

投資1,000万円(10%控除)

- 法人税:100万円

- 固定資産税:21万円

- 合計:121万円

投資2,000万円(10%控除)

- 法人税:200万円

- 固定資産税(概算):約42万円

- 合計(概算):約242万円

税額控除は法人税から直接減るため、投資額が増えるほど節税インパクトも大きくなります。

第7部 支援料10万円の費用対効果

1.壱市コンサルティングの支援料金体系

- 着手金:3万円(税別)

- 成功報酬:7万円(税別)

- 合計:10万円(税別)

- 採択率:100%(要件適合案件のみ受任)

2.費用対効果(税額控除ベースの例)

投資500万円

- 節税(概算):約60.5万円

- 支援料11万円を差し引き:約49.5万円相当

投資800万円

- 節税(概算):約96.8万円

- 差し引き:約85.8万円相当

投資1,000万円

- 節税:121万円

- 差し引き:110万円相当

3.専門家支援の本質

この制度は、類型選択、設備要件、確認手続き、取得タイミングのどれかを誤ると、認定はされても税制が使えない場合があります。支援の本質は「申請を通すこと」だけではなく、「節税を確実に発生させるための段取りと証憑の整備」にあります。

まとめ

経営力向上計画は、設備投資や事業再編を税制面から後押しする実務制度です。設備投資に係る法人税の措置として、即時償却または取得価額の10%(資本金3,000万円超は7%)の税額控除を選択でき、投資額に応じて数十万円から数百万円規模の節税インパクトが生じ得ます。加えて固定資産税の軽減が組み合わさると、現金支出を確実に抑える効果も得られます。

重要なのは、制度を知っていることではなく、投資内容に合わせて類型を適切に選び、必要な証明・確認を揃え、税額控除と即時償却のどちらが自社に適するかを判断し、段取りを崩さずに実行することです。これができれば、経営力向上計画は「制度としてのメリット」が明確な、極めて実務的な経営施策になります。

各種補助金の申請サポート 壱市コンサルティング

中小企業庁管轄の補助金申請を専門家が支援します

壱市コンサルティングでは、

中小企業庁が管轄する各種補助金の申請サポートを行っています。

補助金制度・業界特性・審査視点を熟知した

中小企業診断士・行政書士が2〜3名体制で担当し、

申請準備から書類作成、提出までを責任をもってサポートします。

当社の補助金申請サポートの特長

- 各業界に精通した専門分野を持つ中小企業診断士が担当

- 2〜3名体制による多角的なチェックと品質担保

- 中小企業庁管轄補助金に特化した実務ノウハウ

- 採択を意識した事業計画・ストーリー設計

2026年公募予定の補助金にも対応

2026年に公募が見込まれる補助金についても、

各補助金ごとに「先着5社様限定」で申請サポートを承っております。

補助金申請は、

十分な準備期間を確保して進めることが理想ですが、

これまで 「公募1か月前からのご相談」にも対応してきた実績があります。

※直前対応については、事前面談のうえで可否を判断いたします。

申請前の事前相談を実施しています

補助金申請をご検討中の方に向けて、

以下のようなポイントについて事前相談を行っています。

- 補助金を活用できる事業内容かどうか

- どの申請枠・類型が有利か

- 採択されやすい事業計画のポイント

- 自社の強みをどう補助金申請に落とし込むか

「まだ検討段階」という方でも、お気軽にご相談ください。

このような方におすすめです

- 中小企業庁の補助金を活用したい中小企業・小規模事業者

- 補助金申請が初めてで、何から始めればよいか分からない方

- 採択率を高めるため、専門家のサポートを受けたい方

- 2026年以降の補助金活用を見据えて準備したい方

お問い合わせ

中小企業庁管轄の補助金申請をご検討中の方は、

壱市コンサルティングまでお気軽にお問い合わせください。